|

|

Guía de productos bancarios para el inmigrante

|

Indice

|

1. Cómo elegir mi banco y mis productos bancarios

2. Cómo puedo abrir una cuenta corriente o una libreta de ahorro, si soy extranjero

3. Utiliza las tarjetas bancarias, pero con cuidado

4. Los productos bancarios nos hacen la vida más fácil

5. ¿Cómo enviar dinero a mi país de origen?

6. Pedir dinero prestado

7. Elige sólo los seguros que necesites

8. Atrévete a reclamar en España

|

Esta guía se presenta a los inmigrantes con el propósito de servir de herramienta práctica para utilizar adecuadamente los servicios financieros y conocer sus derechos como consumidores.

|

Los inmigrantes nos hemos convertido en nuevos e interesantes clientes para Bancos y Cajas de Ahorros

Cada día en las ciudades españolas estamos más personas de diferentes razas, culturas y nacionalidades. Los bancos y cajas de ahorros nos observan a la población inmigrante ya que estamos alcanzando cifras muy importantes al igual que nuestros recursos económicos, en España la cifra de inmigrantes con permiso de residencia pasó de 719.647 personas en 1.998 a 1.647.011 en 2.003. En Castilla-León existían 45.233 extranjeros legalizados en 2.003, un 24% más que en 1.998 y un 2´7 % de la población total.

Los Bancos y Cajas nos han convertido a los inmigrantes en sus clientes potenciales para el ahorro, la financiación, los servicios bancarios y especialmente para las comisiones que los acompañan.

Provenimos de Sudamérica, del norte de Africa, del centro de Europa y de Asia, pero el perfil de todos nosotros es común:

Ξ Llevamos pocos años de residencia en nuestro país y desconocemos el funcionamiento de las entidades bancarias y los productos financieros.

Ξ Nuestro poder adquisitivo suele ser reducido, por lo que demandamos servicios tan específicos como el envío de remesas de dinero a nuestros países, el uso de transferencias, o la apertura de cuentas corrientes o libretas de ahorro; cada vez más también vamos solicitando financiación para la compra de bienes y servicios y para la adquisición de vivienda.

Ξ El idioma, en muchos casos, supone un obstáculo añadido a la hora de recibir información sobre los productos y servicios. Siempre hay que evitar contratar aquello que no entendamos.

En el ámbito financiero los que venimos de fuera somos especialmente vulnerables ante cualquier tipo de práctica abusiva por parte de las entidades financieras, las asociaciones de consumidores como ADICAE podemos ayudarte a conocer y defender tus derechos como consumidor. |

|

¿Cómo elegir mi banco y mis productos bancarios?

|

Utilizar los servicios bancarios es una de las primeras necesidades cotidianas, para los inmigrantes los servicios bancarios no sólo son necesarios sino que además pueden abaratar los costes de algunas operaciones habituales (envíos de dinero fuera de las fronteras, cambio de divisas, etc.)

Estas operaciones, junto con otras como la custodia del propio dinero, o pedir dinero prestado se pueden realizar de espaldas al sistema bancario pero le resultará mucho más económico, cómodo y seguro elegir un banco o caja de ahorros a la medida de sus necesidades.

Por ejemplo utilizar una tarjeta de crédito como medio de pago le puede ahorrar fuertes comisiones al evitar hacer demasiados cambios de divisas, especialmente cuando estos cambios se realizan fuera de establecimientos financieros. O sencillamente realizar el cambio de divisas en la entidad financiera resultará más económico que hacerlo en otras entidades.

No obstante, ser cliente de un Banco o Caja también nos va a facilitar el acceso a muchos productos de financiación que pueden fomentar nuestro endeudamiento. Decida si realmente necesita el dinero para hacer algún tipo de inversión o gasto importante, y sobretodo cuente con poder devolverlo, con intereses, en un futuro próximo.

Elegir un banco es como elegir un traje, mire el que mejor le resulta para lo que Vd. quiere hacer con él, y elija el más eficaz y más barato.

|

Busca una entidad bancaria a la medida de tus necesidades

|

Recibo mi sueldo y quiero depositarlo en algún lugar por seguridad pero a la vez disponer de él en cualquier momento, y además necesito una cuenta bancaria para pagar el agua y la luz de mi casa.

El producto ideal son las libretas de ahorro, de cualquier Banco o Caja. Permiten el ingreso de cheques y la domiciliación de la nómina. Para abrirlas basta con hacer un ingreso inicial e identificarse con el pasaporte y la tarjeta de residencia. Puede disponer de su dinero a través de las oficinas de la entidad y la red de cajeros. Procure ahorrar en comisiones, elija una entidad con una red de oficinas que se ajuste a sus necesidades, nacional si viaja por España o de la Comunidad Autónoma si no suele desplazarse.

Tengo una cuenta corriente pero mis viajes y mi horario de trabajo me obligan a realizar pagos y disponer de dinero en cualquier lugar.

Asociada a las cuentas corrientes existen las tarjetas financieras, que permiten pagar en establecimientos o disponer de dinero en efectivo en los cajeros. Las tarjetas de débito son idóneas para disponer de nuestro dinero en cajeros, y las de crédito para realizar compras con un aplazamiento mensual en el pago, es recomendable contar con al menos con las dos tarjetas bancarias por seguridad (robos, pérdida, caducidad, etc.) Además todos los bancos y cajas de ahorro permiten ahora realizar operaciones a través de internet o por teléfono. Contrata estos servicios para estar al tanto de tus ahorros y tus pagos en cualquier lugar.

Soy un trabajador autónomo y tengo que realizar pagos a las fábricas donde compro el material, pero no quiero pagar en efectivo.

Necesitas una Cuenta Corriente, ya que te permite disponer de un talonario de Cheques, de fácil manejo. Igualmente para aplazar el pago se permite el uso de pagarés. También puedes domiciliar los pagos dando tu número de cuenta a los proveedores y que estos pasen sus recibos directamente a tu cuenta. Pero haga un seguimiento de los recibos que paga en su cuenta, no permita que le pasen cobros indebidos y sepa que tiene siempre 15 días para devolver cualquier recibo.

Con mis ingresos puedo satisfacer mis necesidades y las de mi familia, pero aún así me sobra algo de dinero.

Los Bancos y Cajas ofrecen una serie de productos para invertir ese dinero. Hay unos productos de mayor y otros de menor riesgo. Ejemplos son los Depósitos Fijos, imposiciones a plazo, depósitos estructurados. Incluso se puede invertir en Fondos de Inversión, en Deuda Pública y en Bolsa. Es importante conocer de antemano las comisiones en caso de necesitar recuperar el dinero en un breve espacio de tiempo.

<subir

|

Vine a España para trabajar y poder enviarle dinero a mi familia que está en mi país. Quiero enviar una cantidad de dinero todos los meses cada vez que cobre mi sueldo.

Si la persona a la que desea enviar el dinero tiene abierta una cuenta o libreta en su país, el servicio más barato es una transferencia internacional desde una cuenta o libreta de ahorro abierta en una entidad bancaria española. (Solicita información al banco destinatario acerca de si mantiene algún convenio especial con alguna entidad financiera española). Si la persona a la que enviamos el dinero no tiene una cuenta bancaria, existen las entidades llamadas remesadoras que te permiten el envío inmediato de dinero a otros países pero resultan más caras en sus comisiones. Estas entidades no son entidades financieras (aunque los bancos y cajas también prestan este servicio) y por este motivo resultan más inseguras. En todo caso deberás asegurarte de que el dinero llegue íntegramente a su destino y que las comisiones se cobren en el momento del envío. |

|

| ¿Cómo puedo abrir una cuenta corriente o una libreta de ahorro, si soy extranjero? |

Son contratos de depósito que pueden tener uno o varios titulares, siendo en ese caso la disponibilidad indistinta (cualquiera de los titulares puede disponer de la totalidad del efectivo) o mancomunada (se requiere la firma conjunta de ambos titulares para disponer de fondos). ADICAE recomienda que siempre figure un titular que tenga permiso de trabajo o residencia para evitar cualquier tipo de incidencia.

Las características son las siguientes:

Cuentas corrientes:

Ξ Se sustentan en informes de apuntes que la entidad financiera remite mensualmente al domicilio del titular, no en una libreta.

Ξ Permiten el descubierto en cuenta.

Ξ Permiten la utilización de talonario de cheques.

Libretas de ahorro:

Ξ Se sustentan documentalmente en una libreta que nos permite actualizarla a nuestra voluntad.

Ξ No permiten el descubierto

|

Descubierto en cuenta corriente

Ξ Se cobra un interés, que no puede ser superior a dos veces y media el tipo de interés legal del dinero.

Ξ Se cobra la llamada " comisión por descubierto ", cuya existencia ha sido cuestionada por el Servicio de Reclamaciones del Banco de España puesto que ya va incluida en el interés por descubierto. Esta comisión no puede cobrarse a los consumidores, sólo puede cobrarse en las cuentas corrientes utilizadas en un negocio y siempre que este previstas en contrato.

|

Para los inmigrantes, con problemas con el idioma, y cambios de domicilio habituales. ADICAE recomienda la contratación de libretas de ahorro que podemos actualizar nosotros mismos en cualquier cajero. Estos productos generan

unas comisiones, siendo las más habituales las comisiones de mantenimiento,

de administración, comisión por inactividad y comisión por descubierto.

No deje que le sobren otros gastos bajo el nombre de comisión si no responden a la prestación de un servicio.

No siempre se puede disponer al instante de una cantidad que me ha sido ingresada o transferida. En el caso de cheques y transferencias procedentes de la misma entidad, se ingresan en el mismo día. Los cheques y transferencias procedentes de distinta entidad, se ingresan el segundo día hábil.

En el caso de residentes, se les requerirá la tarjeta de residencia, llegando a admitirse por parte de algunas entidades simplemente la exhibición del pasaporte, como documento identificativo, para el caso de inmigrantes que aún no hayan regularizado su situación en el país. En estos casos, ADICAE propone que se incluya como titular o disponente a otra persona de extremada confianza que sí que tenga tarjeta de residencia para que pueda recuperar los fondos ante cualquier contratiempo. Será necesario rellenar también una declaración de residencia fiscal.

<subir

|

|

Utiliza las tarjetas bancarias, pero con cuidado

|

Son un medio de pago mediante el cual su poseedor puede disponer de dinero en efectivo en cualquier momento y adquirir bienes y servicios en los establecimientos que estén adheridos a la red de la tarjeta. Es personal e intransferible. Hay dos tipos de tarjeta: de débito y de crédito.

Ξ Tarjetas de débito

Su finalidad es obtener dinero en efectivo a través de un cajero automático. Es necesario tener una cuenta corriente abierta en una entidad y saldo positivo en la misma. También se puede pagar en los establecimientos que están adheridos a la red de la tarjeta. Asimismo, se puede realizar ingresos e incluso transferencias a través del cajero con ellas. Su coste es mínimo, cobrándose en la mayoría de los casos una comisión por emisión y por disposición de efectivo en otros cajeros que no sean de la red.

Ξ Tarjetas de crédito

Su principal función es la de poder realizar compras aplazando o fraccionando pagos, aunque también en algunos casos se puede utilizar como tarjeta de débito.

Se concede en función de la solvencia del usuario y nunca de forma inmediata. Su coste de emisión y por operación es más elevado que las de débito, aunque las compras no soportan ningún tipo de comisión.

Ξ Tarjetas multipaís

Son de reciente implantación en nuestro país, y consisten en más de una tarjeta prepago (es decir, no suelen conceder fondos a crédito), asociada a una misma cuenta corriente, para que pueda ser usada por un titular en España y otro en cualquier país. De este modo se puede enviar la tarjeta a otra persona en el país de origen para que la utilice hasta el límite que nosotros carguemos en la tarjeta sirviendo para sustituir los envíos de dinero.

|

Precauciones con las tarjetas

Ξ No llevar nunca el código PIN encima. Memorizarlo y destruírlo o bien guardar copia en lugar muy seguro.

Ξ Mostrar siempre su DNI en las compras con tarjeta.

Ξ No tirar nunca en cualquier lugar los tickets o resguardos generados por el uso de la tarjeta. Contienen datos importantes.

Ξ Tenga a mano el número de comunicación de incidencias de su tarjeta y comunique de inmediato a su entidad bancaria cualquier incidente.

Ξ Revise con periodicidad los movimientos de sus extracciones con su tarjeta; con ello evitará cargos indebidos, errores o movimientos extraños.

Ξ Nunca utilice su tarjeta por internet si no está completamente convencido de la seguridad del sitio web.

|

Si me roban la tarjeta

Si pierde o le roban la tarjeta de crédito, denúncielo y llame al número que su

banco le dio para estos casos cancelando la tarjeta, tome nota de la hora y el

operador que le atendió, a partir de esa llamada Vd. se exime de responsabilidad

por las operaciones fraudulentas que puedan producirse.

En el caso de que ya se hubiesen realizado operaciones fraudulentas con su tarjeta, no permita que le responsabilicen de compras realizadas con la tarjeta en comercios, ya que estos deben exigir la identificación para utilizar la tarjeta.

<subir |

|

Los productos bancarios nos hacen la vida más facil

|

Pero debemos conocer bien sus características para utilizarlos correctamente

Préstamos y Créditos

Ξ Préstamo personal y crédito al consumo: Se suelen utilizar para comprar coches, muebles, electrodomésticos, etc. Asegúrese de que lo que se compra esté en perfectas condiciones porque cualquier defecto o reclamación sobre el bien no evitará el pago completo del préstamo. ADICAE recomienda no utilizar estos créditos para pagar servicios continuados (por ejemplo cursos, etc.) sino pagarlos mes a mes directamente al que presta el servicio.

Ξ Crédito hipotecario: Es un préstamo para casi toda la vida. Medite bien la decisión y pida asesoramiento a una asociación de consumidores independiente como ADICAE. La garantía principal del pago es la propia vivienda pero recuerde que responden del pago total del crédito todos los titulares. Si uno o varios de ellos se niegan al pago de las cuotas, el resto tendrán que pagarlos al completo.

Ξ Tarjetas de crédito, débito, compras y servicios: Adquiéralas sólo si realmente las necesita, modere su utilización y vigile las comisiones y las posibles sustracciones de las tarjetas.

Servicios Bancarios

Ξ Domiciliación de nóminas: Le generará ventajas y regalos. Es recomendable domiciliarlas pero compare las condiciones entre varias entidades.

Ξ Domiciliación de recibos: Suele ser exigido por las compañías eléctricas y del agua y evita despistes a la hora de pagar otros como alquileres, comunidad e impuestos. Es preciso tener una libreta o cuenta corriente abierta con anterioridad. Puede devolver cualquier recibo antes de 15 días.

Ξ Transferencias y órdenes de pago: Predominan las internacionales. Asegúrese de la cantidad de dinero que recibe el destinatario y que no le cobren otras comisiones.

Ξ Cambios de divisas: Compare entre varias entidades. Las comisiones pueden variar mucho de unas a otras y, para cantidades altas, espere el momento oportuno en que la cotización de su moneda sea lo más alta posible.

Ahorro

Ξ Libretas de ahorro: Es útil para guardar nuestro dinero, enviar transferencias, usar tarjetas bancarias y domiciliar recibos. Actualice su libreta periódicamente.

Ξ Cuentas corrientes: El banco le envía extractos a su domicilio. Si se traslada, comuníquelo a su banco. Puede utilizar talonario. Atención a no sobrepasar el saldo porque generaría descubierto e intereses.

Ξ Depósitos a plazo: Existen muchas modalidades y suelen atraer al consumidor con regalos (vajillas, bicicletas, dvd´s). Pero piense que no son gratuitos. A cambio, Vd. perderá los intereses de su dinero y lo tendrá retenido durante largo tiempo (suele ser más barato comprar estos bienes direcamente cuando realmente los necesita).

Ξ Fondos de inversión, Bolsa y Deuda Pública: El banco actúa como intermediario en los mercados de valores. Son productos muy variados. Infórmese exhaustivamente antes de contratarlos.

Seguros

Ξ Seguros obligatorios: Han de ser contratados con entidades aseguradoras y no con bancos. Los más destacados son el de automóviles y motocicletas, de incendios al contratar una hipoteca y el de caza si practica este deporte.

Ξ Otros seguros: Quizá sin saberlo, al contratar otro producto haya contratado un seguro. Revise las condiciones de los productos que contrate por si en el futuro tuviera derecho a recibir usted o sus herederos, algún tipo de indemnización.

<subir

|

|

¿Cómo enviar dinero a mi país de origen?

|

Transferencias (Envío de dinero a través de Bancos si soy cliente)

Una transferencia es una orden de pago, una operación mediante la cual el titular de una cuenta, en un banco o caja, ordena que transfieran determinados fondos desde su cuenta a otra de la misma o distinta entidad. Es necesario que el destinatario del dinero sea titular de una cuenta bancaria.

Tanto si se utiliza como forma de pago como para enviar dinero a una cuenta en otro país necesitaremos que nos den los 20 dígitos del número de cuenta para poder transferir y el código IBAN.

|

Tipos de transferencias

Ξ Opción OUR - Paga las comisiones el ordenante.

Ξ Opción BEN - Paga las comisiones el receptor.

Ξ Opción SHA - Se reparten las comisiones entre el ordenante y el receptor.

|

Para realizarla, el titular de la cuenta debe rellenar el "impreso de solicitud de transferencia ", aportando los siguientes datos: fecha, nombre y domicilio del ordenante y cuenta de cargo, importe en cifra y en letra, entidad destinataria y sucursal, nombre y domicilio del destinatario y cuenta de abono, firma del titular u ordenante.

Hay que preguntar antes de realizar la transferencia qué coste tiene la misma puesto que se cobran una serie de comisiones. Normalmente la comisión será de

un porcentaje sobre el dinero que transfiera, siempre con un mínimo que resultará

de aplicación en todos los casos.

En todo caso, al hacer una transferencia a otro país hay que asegurarse de qué cantidad se entregará a la persona que deseemos. Deberemos decir claramente si los gastos de la transferencia queremos pagarlos nosotros o los pagará la persona destinataria. Si no lo indicamos se le cargarán a la persona que hace la transferencia. En la normativa europea el plazo máximo de tiempo para la recepción del dinero está establecido en 5 días laborables.

|

|

Deberemos desconfiar de las oficinas de cambio de divisas que hacen publicidad agresiva, y que le aseguran que no cobran ningún tipo de comisión, revisando en esos casos el tipo de cambio propuesto, puesto que de una manera u otra nos repercutirán los gastos.

|

Envío de dinero a través de establecimientos no bancarios

Ejemplo de estos establecimientos son Western Union, Money Gram, Giro Express, que deben tener una autorización para realizar estas funciones. Normalmente estos establecimientos se relacionan con Bancos para que todas las personas, sean clientes o no, y puedan enviar dinero.

En la práctica, son las más utilizadas. Sus ventajas respecto a los bancos es que ofrecen horarios más flexibles y las transferencias se realizan en un tiempo récord. Pero no todo son ventajas con este tipo de establecimientos, ya que cobran una serie de comisiones en destino que hacen disminuir el importe de lo transferido. Por ello deberemos asegurarnos de la cantidad que recibirá el destinatario en su país.

La cantidad máxima que se puede enviar al beneficiario en efectivo es de 3.000 euros, en caso de que la cantidad sea superior habrá que hacerlo por ingreso en cuenta.

|

| |

Cambio de moneda

Consiste en el intercambio de billetes y monedas extranjeras por su equivalente en moneda nacional o viceversa. Los establecimientos que ofrezcan este servicio deben estar inscritos en el Registro de Establecimientos Abiertos al Público para el cambio de moneda a cargo del Banco de España.

La comisión, según indica el Banco de España es del 2 por 1000, con un mínimo de 6´01 euros en los siguientes casos:

Ξ Por ingresos o disposiciones en euros con cargo a cuentas de moneda extranjera.

Ξ Por traspaso entre cuentas de distinta moneda pertenezcan o no al mismo cliente.

En todo caso, ADICAE propone que siempre nos informemos con anterioridad a realizar la operación del tipo de cambio que tiene la divisa en cuestión en ese momento, así como las comisiones y gastos que se cobrarán por el cambio.

Deberemos desconfiar de las oficinas de cambio de divisas que hacen publicidad agresiva, y que le aseguran que no cobran ningún tipo de comisión, revisando en esos casos el tipo de cambio propuesto, puesto que de una manera u otra nos repercutirán los gastos.

<subir

|

|

Pedir dinero prestado

|

Créditos Personales y al consumo

Los créditos personales son aquéllos que se conceden al individuo en atención a una serie de variables, básicamente su solvencia (su capacidad para hacer frente a estas y otras obligaciones monetarias). La diferencia principal con los créditos al consumo es que se contratan para hacer frente al pago de bienes perecederos o intangibles (una boda, un viaje, etc.). En nuestro caso, la documentación que se requiere es el permiso de residencia y de trabajo como norma general, valorándose también si somos cliente de la entidad o no.

|

Qué nos van a solicitar a la hora de pedir un crédito

Ξ Permiso de residencia y de trabajo

Ξ Ingresos

Ξ Si es trabajador por cuenta propia o ajena.

Ξ Si ha solicitado otros créditos y los ha pagado

Ξ Propiedades

|

ADICAE recomienda, en caso de que tengamos que acudir a financiación ajena para realizar cualquier compra o adquisición de bienes o servicios, que elijamos este producto financiero en lugar de recurrir a las tarjetas, puesto que éstas están concebidas para compras sencillas y tienen tipos de interés abusivos. Asimismo recuerda que la publicidad de las entidades es vinculante para ellas.

Las comisiones posibles en estos productos son la comisión de apertura, gastos de corretaje, comisión de cancelación anticipada (que no podrá exceder del 1´5% del capital reembolsado anticipadamente en caso de tipo variable y el 3% para tipo fijo) y por descubierto en cuenta corriente.

En los últimos años, han proliferado una serie de sociedades que nos ofrecen créditos "express" para obtener hasta 3.000 euros en 24 horas, tal y como dice su publicidad. ADICAE recomienda que se revisen sus condiciones detenidamente para evitar el cobro de unos intereses excesivamente elevados.

|

|

Préstamos Hipotecarios

Hay que informarse bien de las condiciones de cada uno de los créditos que se ofrecen el mercado, valorando si se contrata a interés fijo, variable, en cuántos años se va a reintegrar dicho préstamo (en función de los ingresos de los que se disponga), etc. Resulta especialmente importante aclarar el significado del término TAE (tasa de amortización equivalente). A la hora de valorar el interés que se aplica a nuestros créditos, habrá que tener en cuenta este dato, y no el del interés, ya que el TAE recoge el tipo que se va a aplicar incluyendo los gastos y las comisiones que cobre el banco.

Pueden negociarse todas las cláusulas del préstamo. Éstas no son fijadas solamente por la entidad financiera, lo que otorga al usuario un margen importante en la negociación previa a la firma. Antes de formalizar el préstamo hay que tasar previamente la vivienda, y tiene que intervenir un notario cuyos honorarios serán a cuenta del solicitante de dicho préstamo. Estos profesionales podremos elegirlos nosotros como clientes, sin que pueda la entidad de crédito a dirigirnos a uno en concreto.

Entre la documentación que se nos exigirá constará las dos últimas nóminas, la última declaración de impuestos, si es trabajador por cuenta propia declaraciones fiscales y cuentas anuales de los dos últimos ejercicios y dato del cónyuge si existe. Inexcusablemente deberá estar residiendo legalmente en nuestro país para poder acceder a este servicio.

Una vez realizada la propuesta por el banco, la cual es vinculante, se remite toda la documentación a la Notaría para formalizar el préstamo en documento público, y tras la firma, hay que abonar el Impuesto de Actos Jurídicos determinados (0´5% de la responsabilidad hipotecaria).

Cuando ya se hayan realizado todos estos trámites la documentación se remite el Registro de la Propiedad para que, tras calificar el documento, se inscriba la hipoteca en dicho Registro.

Las comisiones que se suelen abonar en estos casos son las siguientes:

Ξ Comisión de apertura: que incluye cualquier gasto de estudio para la concesión, tramitación, etc. del préstamo.

Ξ Comisión de amortización anticipada: si se devuelve anticipadamente la cantidad prestada la entidad puede cobrarnos una comisión sobre la cuantía amortizada.

Ξ Comisión de subrogación: si se transmite la vivienda y el nuevo titular se compromete a hacer frente a la parte del préstamo no pagada.

<subir

|

Garantías que nos exigen:

Ξ Hipotecaria: Quizá con la propia vivienda no se pueda devolver el crédito totalmente y ello genere intereses de demora, etc.

Ξ Contratación por varios titulares: En ocasiones son varias personas las que adquieren una vivienda para unir y aumentar su capacidad económica y para demostrar un arraigo. Tenga cuidado, puesto que la titularidad compartida puede originar conflictos entre los propietarios a la hora de la venta (todos tendrán que estar de acuerdo para vender) y cada uno de ellos responderá por el total de la cuantía del préstamo.

Ξ Aval: Es una figura de mucho riesgo ya que, mediante el aval, una persona se sitúa junto a la figura del deudor de un préstamo respondiendo con sus propios bienes si el deudor no puede pagar el préstamo. El banco podrá dirigirse contra el avalista directamente en cualquier momento en que el deudor no pague.

Ξ Seguros: Se nos puede exigir la contratación de algún seguro, por lo que habrá que estar atento al coste que ello supone.

|

|

Elige sólo los seguros que necesites

|

En el panorama financiero español los seguros tienen una doble función. Por un lado tiene una función de aseguramiento de bienes y capitales, y por otro, se han convertido también en un producto de ahorro e inversión, en este caso nos vamos a centrar en los primeros.

Debemos tener claro que los seguros pueden sernos ofrecidos desde entidades bancarias, por corredores de seguros o por comerciales de compañías aseguradoras pero debemos saber que en última instancia siempre estamos contratando con una Compañía aseguradora, no con el banco.

Existen multitud de tipos de seguros: de salud, del automóvil, del hogar, de accidentes, del hogar, de comunidades de propietarios. Pero todos ellos no son seguros que debamos contratar obligatoriamente. La Ley Española, exige la contratación OBLIGATORIA solamente de una serie de seguros:

Ξ Circulación con automóvil o ciclomotor que cubra nuestra responsabilidad frente a terceras personas: Tenga en cuenta que éste seguro no cubrirá los daños causados en el propio vehículo ni a los ocupantes del mismo.

Ξ Seguro de incendios a la hora de realizar un préstamo hipotecario. Puede elegir la compañía aseguradora con la que lo contrata, no esta obligado a contratar con la que le ofrecerá la entidad bancaria.

Ξ Seguro de caza y otras actividades de riesgo.

Ξ Seguro del transporte: A la hora de realizar un viaje, el billete que compramos lleva incluido un seguro de daños tanto personales como del equipaje, con ciertos límites.

<subir |

|

Atrévete a reclamar en España

|

Los productos bancarios dan problemas como cualquier otro, comisiones incorrectas, falta de información, etc. No dude en defender sus derechos y reclamar, para ello existe todo un sistema de garantías de nuestros derechos como usuarios de los servicios bancarios y de seguros.

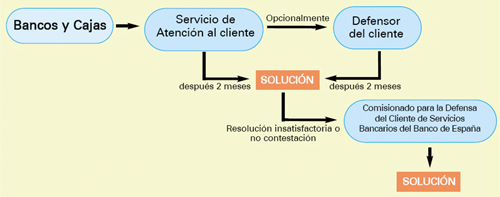

ADICAE, como asociación de consumidores especializada en productos financieros le asesorará y ayudará en sus reclamaciones ante los distintos organismos. Si surge algún problema con nuestro banco o caja de ahorros, deberemos dirigirnos en primer lugar al Defensor del Cliente de dicha entidad y formular una reclamación. Si no nos hicieran caso, existe la posibilidad de acudir al Servicio de Reclamaciones del Banco de España.

Si el problema surgiera con la aseguradora, deberemos dirigirnos al Defensor del Asegurado de dicha entidad. En caso de no ser atendida nuestra reclamación, el siguiente paso será acudir a la Dirección General de Seguros.

|

Reclamar en productos bancarios:

Reclamar en seguros:

|

| |

|

|